Vista del Capitolio, sede del Congreso estadunidense, en Washington, DC, el pasado 24 de junio Foto Reuters

Se supone que la deuda de Estados Unidos es la más

segura del mundo, respaldada por tribunales confiables y por una

capacidad sin paralelo de elevar impuestos e imprimir dinero. Sin

embargo, gracias a un capricho de la ley, un incumplimiento de pago no

es un tema limitado al lado europeo del Atlántico.

A diferencia de la mayoría de los países, Estados Unidos necesita dos

pasos legales para operar con déficit: uno es aprobar las cuentas del

presupuesto; el otro, pedir prestado el dinero. El Congreso fija un

techo al endeudamiento que el gobierno puede contratar. En el pasado

siempre ha elevado ese techo antes que el Tesoro se quede sin efectivo:

sólo de 1993 a la fecha lo hizo en 16 ocasiones. Pero a menudo impone

condiciones, y este año los republicanos que controlan la Cámara de

Representantes insisten en términos particularmente onerosos. La deuda y

el déficit se encuentran en su punto más alto en 60 años, y quieren ver

recortes de gasto de por lo menos 2 billones de dólares en el curso de

10 años, y ningún aumento de impuestos.Si no se puede llegar a un acuerdo antes del 2 de agosto, el Tesoro advierte que se verá imposibilitado de cumplir pagos. No ha especificado cuáles: podría dejar de pagar a pensionistas y soldados antes que incumplir con el servicio de su deuda. Pero no se puede descartar una mora completa. ¿Qué ocurriría si el deudor más confiable del mundo incumpliera su deuda?

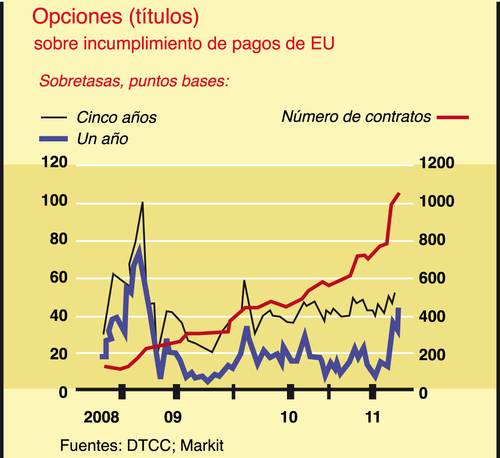

La posibilidad no ha pasado inadvertida. La negociación en swaps de incumplimiento de deuda (CDS, por sus siglas en inglés) sobre valores del Tesoro se ha elevado, y el precio de la protección contra esa eventualidad, medida con base en la sobretasa de los swaps, también ha aumentado (ver tabla). La protección por un año es ahora casi tan cara como por cinco años. Este fenómeno se observa con más frecuencia en relación con mercados perturbados en los que los inversionistas ponen precio a un incumplimiento inminente que con deudores sanos que tienen problemas a largo plazo.

La no liquidez del mercado de los CDS puede prestarse a malas interpretaciones. El vasto mercado del Tesoro –pagarés, bonos y otros valores gubernamentales– está en gran parte libre de ansiedad. Los mayores pagos del servicio de deuda estadunidense se realizan los días 15 de agosto, noviembre, febrero y mayo. Priya Misra, jefa de estrategia de tasas estadunidenses del Bank of America Merrill Lynch, señala que quien piense que EU pudiera dejar de realizar sus pagos durante varias semanas de este verano debe vender un bono con interés pagadero el 15 de agosto y comprar uno con interés pagadero el 15 de noviembre, lo cual haría que el precio del primero cayera en relación con el segundo. Pero, añade, ni el precio del mercado ni el cuchicheo de los clientes apunta a tal tendencia.

Hay un profundo desconocimiento de lo que un incumplimiento de pago traería consigo. Por lo regular las empresas obtienen unas semanas de gracia para hacer un pago. No es común que eso ocurra con las deudas soberanas, así que el día que el Tesoro no pudiese hacer un pago probablemente se declararía una moratoria.

Algunos participantes en el mercado sostienen que tal incumplimiento se

curaríacon rapidez y por lo tanto sería puramente técnico. Sin embargo, la historia sugiere que hasta una mora técnica puede resultar costosa. El único ejemplo de incumplimiento absoluto de Estados Unidos (aparte de cuando se negó a pagar deudas en oro en 1933) ocurrió en 1979, cuando el Tesoro no pudo redimir a tiempo bonos por 122 mdd. Echó la culpa a los inéditos intereses de los pequeños inversionistas, a un retraso en elevar el techo de endeudamiento y a una falla en el equipo de procesamiento de palabras. Aunque pagó el dinero y una pena adicional, un estudio posterior de Terry Zivney, ahora de la Universidad Ball State, y Richard Marcus, de la Universidad de Wisconsin-Milwaukee, encontró que el incidente originó una sobretasa de interés de 60 puntos bases en algunas deudas federales. Hoy día costaría 86 mdd al año, equivalentes a 0.6% del PIB, pesado castigo por algo tan evitable.

Una moratoria en estos días atraería mayor atención, afectaría

a más tenedores de deuda y calaría más hondo en el sistema financiero.

Más de la mitad de la deuda del Tesoro es con extranjeros, sobre todo

con bancos centrales. Es improbable que esos inversionistas vendan de la

noche a la mañana, porque tienen pocas alternativas expeditas, pero en

lo futuro se mostrarían renuentes a mantener las mismas cantidades;

algunos, como China, ya están diversificando sus reservas. Luego de que

Fannie Mae y Freddie Mac, dos gigantescas agencias hipotecarias,

tuvieron que ser rescatadas por el gobierno federal en 2008, los

extranjeros recortaron sus activos en esos valores y aún no los elevan

de nuevo, pese a que esas firmas nunca cayeron en mora.

Los bancos domésticos no tendrían que clasificar como inoperantes sus considerables activos en papeles del Tesoro si creyeran que la mora duraría poco. Pero aun así recibirían daño. Al momento esos documentos representan un 30% de las garantías que instituciones financieras como los bancos de inversión utilizan para tomar préstamos sobre el mercado de recompra, cuyas operaciones ascienden a 4 billones de dólares. Representan otro 4-5% de las garantías por un billón que se usan en el mercado de derivados. Una moratoria podría disparar demandas de más garantías, o de otras distintas, por parte de acreedores tales como los fondos del mercado de dinero.

Matthew Zames, de JPMorgan Chase, en un escrito en nombre de la industria de valores, en abril, advirtió que esto podría

Nadie puede estar seguro de nada de esto. Los fondos del mercado de dinero, como los bancos, pueden alegar que sus activos son sólidos si la mora es breve. Una suspensión de nuevas ventas de bonos podría restringir la oferta de papeles del Tesoro, lo cual presionaría los rendimientos a la baja en vez de al alza. Por otro lado, Estados Unidos respondió a la crisis de 2008 respaldando las obligaciones de bancos, mercados de dinero, y Fannie y Freddie. Es difícil que pudiera hacer lo mismo en una crisis causada por la incapacidad de respaldar sus propias deudas.

Aun si el Congreso enfrentara la agitación elevando rápidamente el techo de deuda, el daño persistiría.

Tales advertencias surten efecto. El 19 de junio, Mitch McConnell, líder republicano en el Senado, abrió el camino a un incremento del techo de deuda a corto plazo, aunque sus contrapartes en la Cámara objetaron. Puede que no lo demuestren, pero los republicanos, igual que los demócratas, también le tienen miedo a una moratoria.

Fuente: EIU

Traducción de texto: Jorge Anaya

Vìa :

http://www.jornada.unam.mx/2011/07/05/economia/027n1eco

Los bancos domésticos no tendrían que clasificar como inoperantes sus considerables activos en papeles del Tesoro si creyeran que la mora duraría poco. Pero aun así recibirían daño. Al momento esos documentos representan un 30% de las garantías que instituciones financieras como los bancos de inversión utilizan para tomar préstamos sobre el mercado de recompra, cuyas operaciones ascienden a 4 billones de dólares. Representan otro 4-5% de las garantías por un billón que se usan en el mercado de derivados. Una moratoria podría disparar demandas de más garantías, o de otras distintas, por parte de acreedores tales como los fondos del mercado de dinero.

Matthew Zames, de JPMorgan Chase, en un escrito en nombre de la industria de valores, en abril, advirtió que esto podría

conducir a un desapalancamiento y a una fuerte caída en el crédito. Los propios fondos del mercado de dinero poseen otros 338 mil mdd en papeles del Tesoro. En caso de moratoria, por lo menos uno podría verse imposibilitado para devolver el principal a los inversionistas, lo cual conllevaría la amenaza de

una mayor demanda de devoluciones, señala Zames.

Nadie puede estar seguro de nada de esto. Los fondos del mercado de dinero, como los bancos, pueden alegar que sus activos son sólidos si la mora es breve. Una suspensión de nuevas ventas de bonos podría restringir la oferta de papeles del Tesoro, lo cual presionaría los rendimientos a la baja en vez de al alza. Por otro lado, Estados Unidos respondió a la crisis de 2008 respaldando las obligaciones de bancos, mercados de dinero, y Fannie y Freddie. Es difícil que pudiera hacer lo mismo en una crisis causada por la incapacidad de respaldar sus propias deudas.

Aun si el Congreso enfrentara la agitación elevando rápidamente el techo de deuda, el daño persistiría.

En el pasado, siempre dimos por sentado que el servicio de la deuda se pagaría a tiempo, señala Steven Hess, de la agencia calificadora Moody’s, la cual ha advertido que incluso una mora breve costaría a EU su codiciado grado Aaa.

Si un pago real dejara de hacerse una sola vez, ¿podría volver a ocurrir? Si uno cree que no, eso no es compatible con el grado Aaa.

Tales advertencias surten efecto. El 19 de junio, Mitch McConnell, líder republicano en el Senado, abrió el camino a un incremento del techo de deuda a corto plazo, aunque sus contrapartes en la Cámara objetaron. Puede que no lo demuestren, pero los republicanos, igual que los demócratas, también le tienen miedo a una moratoria.

Fuente: EIU

Traducción de texto: Jorge Anaya

Vìa :

http://www.jornada.unam.mx/2011/07/05/economia/027n1eco

No hay comentarios:

Publicar un comentario